Τα άλλα χρηματιστήρια πέφτουν. Το χρηματιστήριο Αθηνών πεθαίνει

Η πτώση του ελληνικού χρηματιστηρίου οφείλεται, προφανώς, τόσο σε εγχώριους όσο και διεθνείς παράγοντες. Όμως, όλα τα στοιχεία υποδεικνύουν ότι τα πρωταρχικά αίτια της πρέπει να αναζητηθούν εντός της Ελλάδας και όχι εκτός.

- 09 Φεβρουαρίου 2016 18:29

Το ότι το Χρηματιστήριο Αθηνών καταρρέει είναι ένα αδιαμφισβήτητο γεγονός και αν υπήρχε και η παραμικρή αμφιβολία περί τούτου το νέο χαμηλό δεκαετιών της Δευτέρας την έχει σβήσει. Οι αιτίες, όμως, της κατάρρευσης επιδέχονται, κατά βάση, δύο ερμηνειών: είτε πηγάζουν, πρωταρχικώς, από εσωτερικούς / εγχώριους παράγοντες είτε από εξωτερικούς / διεθνείς.

Ο κύριος δρόμος για να διαπιστώσουμε αν η πτώση ή η άνοδος του χρηματιστηρίου μίας χώρας οφείλεται, κυρίως, σε εγχώριους ή εξωτερικούς παράγοντες, είναι μέσω της απόλυτης και σχετικής σύγκρισης της απόδοσης του με τα διεθνή και ανταγωνιστικά του χρηματιστήρια. Στα μεγαλύτερα διεθνή χρηματιστήρια συγκαταλέγονται αυτά των ΗΠΑ, της Γερμανίας, της Αγγλίας και της Γαλλίας, ενώ στα ανταγωνιστικά χρηματιστήρια του ελληνικού συμπεριλαμβάνονται αυτά των άλλων χωρών του ευρωπαϊκού Νότου καθώς και το χρηματιστήριο της Ιρλανδίας.

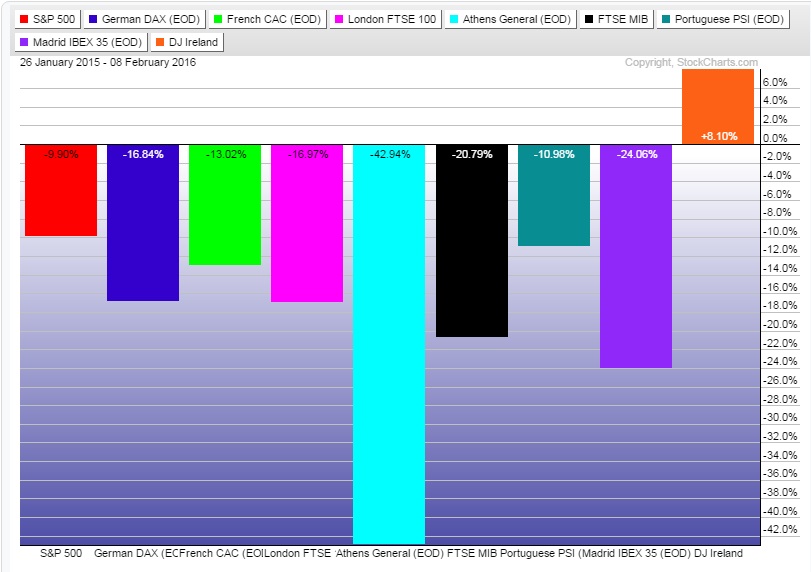

Εξετάζοντας την απόλυτη απόδοση του Γενικού Δείκτη Τιμών του Χρηματιστηρίου Αθηνών έναντι όλων των παραπάνω χρηματιστηρίων στις τελευταίες 224 συνεδριάσεις, δηλαδή από την επομένη του σχηματισμού της πρώτης κυβέρνησης ΣΥΡΙΖΑ – ΑΝΕΛ μέχρι σήμερα, διαπιστώνουμε πως η πτώση του κατά 42,94% είναι μακράν η μεγαλύτερη αυτής όλων των υπολοίπων. Για παράδειγμα, στο ίδιο αυτό διάστημα το χρηματιστήριο της Πορτογαλίας έχει καταγράψει πτώση 10,98%, της Ιταλίας κατά 20,79%, της Ισπανίας κατά 24,06%, των ΗΠΑ κατά 9,90%, της Γερμανίας κατά 16,84%, ενώ αυτό της Ιρλανδίας έχει καταγράψει άνοδο κατά 8,10% (διάγραμμα 1)

Διάγραμμα 1

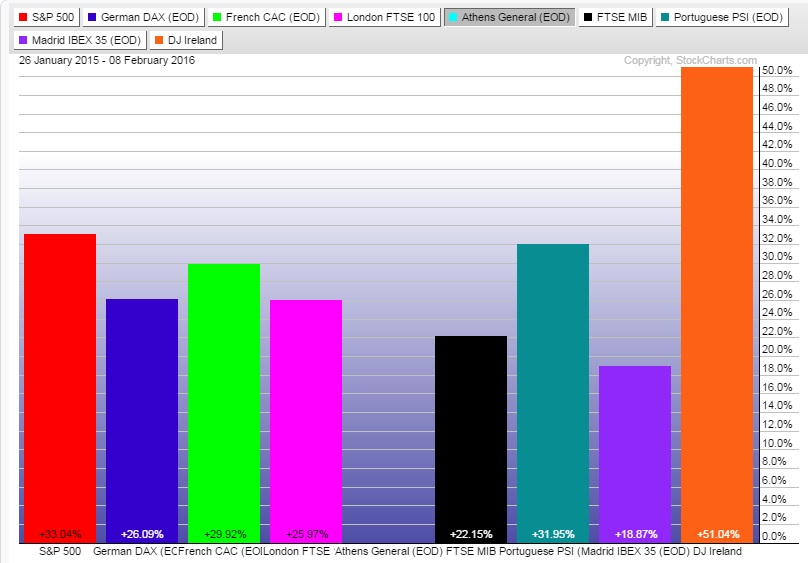

Η σχετική απόδοση του Γενικού Δείκτη Τιμών του Χρηματιστηρίου Αθηνών έναντι όλων των παραπάνω χρηματιστηρίων κάνει την εικόνα πολύ ξεκάθαρη. Πράγματι, στο προαναφερθέν διάστημα των τελευταίων 224 συνεδριάσεων δεν υπάρχει ούτε ένα χρηματιστήριο που να μην υπερ – απέδωσε του ελληνικού. Για την ακρίβεια, η σχετική απόδοση του ιταλικού χρηματιστηρίουν έναντι του ελληνικού είναι καλύτερη κατά 22,15%, του πορτογαλικού κατά 31,95%, του Ισπανικού κατά 18,87%, του ιρλανδικού κατά 51,04%, του αμερικανικού κατά 33,04% και του γερμανικού κατά 26,09% (διάγραμμα 2). Έτσι, το σημαντικό εν προκειμένω δεν είναι ότι οι διεθνείς αγορές και τα ανταγωνιστικά του ελληνικού χρηματιστήρια καταγράφουν πτώση αλλά το ότι το Χρηματιστήριο Αθηνών καταγράφει, μακράν, τη μεγαλύτερη πτώση έναντι όλων των υπολοίπων, τόσο σε απόλυτους όσο και σχετικούς όρους.

Διάγραμμα 2

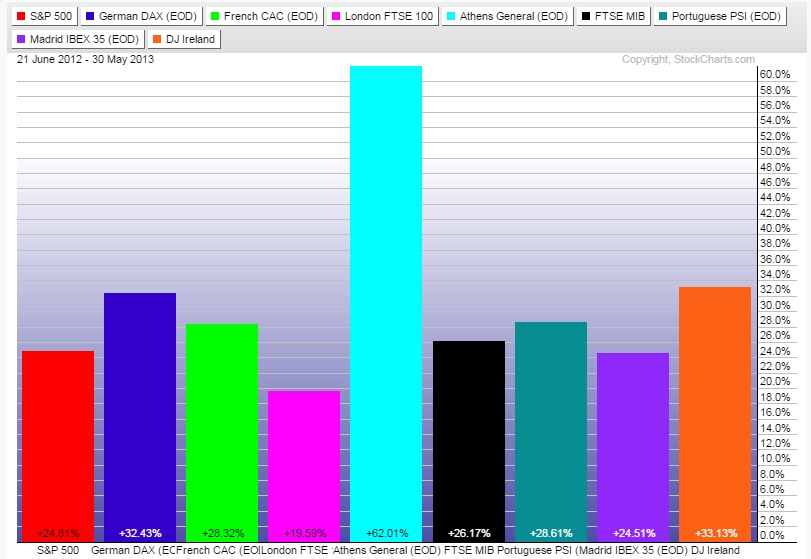

Και πριν βιαστεί κανείς να θεωρήσει τη χειρότερη απόδοση του ελληνικού χρηματιστηρίου έναντι των υπολοίπων ως κάτι αναπόφευκτο δεδομένης της οικονομικής κατάστασης της χώρας, είναι καλό να ρίξει μία ματιά στην απόδοση του στο αντίστοιχο διάστημα των 224 πρώτων συνεδριάσεων της προηγούμενης κυβέρνησης, δηλαδή από τις 21 Ιουνίου του 2012 μέχρι τις 30 Μαΐου 2013. Τότε, ο ΓΔ είχε καταγράψει την καλύτερη απόδοση έναντι όλων των άλλων χρηματιστηρίων, σημειώνοντας κέρδη της τάξης του 62,01% όταν το χρηματιστήριο της Πορτογαλίας έχει καταγράψει άνοδο 28,61%, της Ιταλίας 26,17%, της Ισπανίας κατά 24,51%, των ΗΠΑ κατά 24,81%, της Γερμανίας κατά 32,43%, ενώ αυτό της Ιρλανδίας έχει καταγράψει άνοδο κατά 33,13% (διάγραμμα 3)

Διάγραμμα 3

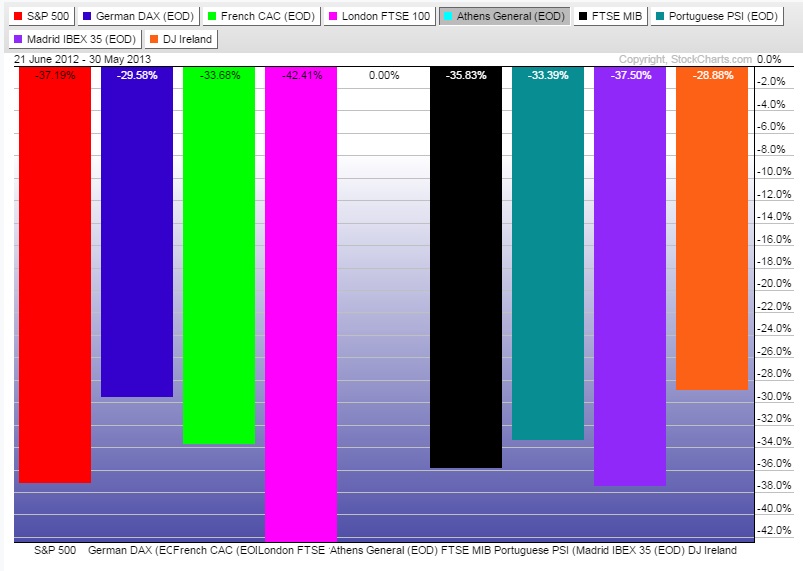

Όπως και τώρα έτσι και τότε η σχετική απόδοση του Γενικού Δείκτη Τιμών του Χρηματιστηρίου Αθηνών έναντι όλων των παραπάνω χρηματιστηρίων έκανε την εικόνα πολύ ξεκάθαρη (διάγραμμα 4).

Διάγραμμα 4

Δεν είναι, όμως, μόνο τα παραπάνω στοιχεία που υποδεικνύουν τα εσωτερικά προβλήματα της χώρας ως την πρωταρχική αιτία της χρηματιστηριακής κατάρρευσης. Σε πρόσφατη ανάλυση με τίτλο «Η Μεγαλύτερη Έξοδος Επενδυτών Στην Ιστορία Του Χρηματιστηρίου Αθηνών» παρέθεσα και άλλα που συνηγορούν στο ότι η αρχή της τρέχουσας, παρατεταμένης όσο και δραματικής, πτώσης του ελληνικού χρηματιστηρίου θα πρέπει να τοποθετηθεί χρονικά στο Φεβρουάριο του 2015 όταν και ετέθη σε εφαρμογή το σχέδιο διαπραγμάτευσης του τότε υπουργού Οικονομικών κ. Γιάνη Βαρουφάκη.

Εκεί παρέθεσα τέσσερα διαγράμματα όπου φαίνεται ότι:

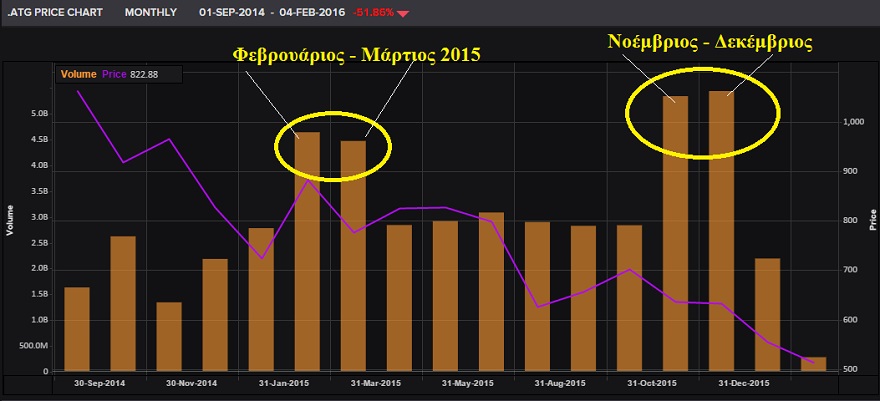

-από το Φεβρουάριο του 2015 και μετά οι τιμές του χρηματιστηρίου κατέρρευσαν ενώ ο όγκος συναλλαγών σε αυτό εκτοξεύτηκε στο υψηλότερο σημείο στην ιστορία, ξεπερνώντας ακόμη και κατά 500% τον ιστορικό του μέσο όρο (διάγραμμα 5 & διάγραμμα 6),

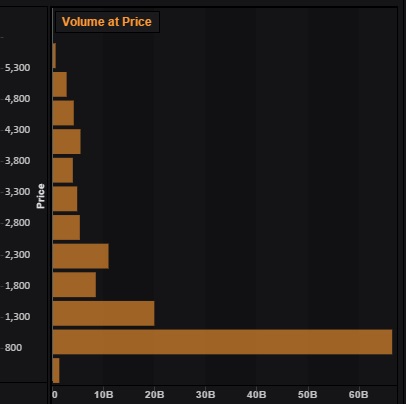

-ο όγκος συναλλαγών στα επίπεδα τιμών μεταξύ 800 και 1300 μονάδων είναι, μακράν, ο μεγαλύτερος στην ιστορία του Χρηματιστηρίου Αθηνών (διάγραμμα 7),

-τοποθετώντας τα συγκεκριμένα διαστήματα τιμών και όγκου στο χρόνο, διαπιστώνουμε πως τα πιο ακραία σημεία τους βρίσκονται μεταξύ Φεβρουαρίου και Μαρτίου 2015, στο διάστημα που η Ελλάδα υιοθέτησε τη διαπραγματευτική τακτική του πρώην υπουργού Οικονομικών Γιάνη Βαρουφάκη και στο διάστημα Νοεμβρίου – Δεκεμβρίου 2015, όταν και είχαμε την άρση των capital controls στο χρηματιστήριο, σε πρώτη φάση για τους ξένους επενδυτές και αμέσως μετά και για τους Έλληνες (διάγραμμα 8)

Διάγραμμα 5

Διάγραμμα 6

Διάγραμμα 7

Διάγραμμα 8

Συμπερασματικά, η πτώση του ελληνικού χρηματιστηρίου οφείλεται, προφανώς, τόσο σε εγχώριους όσο και διεθνείς παράγοντες. Όμως, όλα τα στοιχεία υποδεικνύουν ότι τα πρωταρχικά αίτια της πρέπει να αναζητηθούν εντός της Ελλάδας και όχι εκτός.

Το χειρότερο όλων, όμως, δεν είναι αυτό αλλά το ότι ενώ τα άλλα χρηματιστήρια πέφτουν, το Χρηματιστήριο Αθηνών αργοπεθαίνει. Το χτύπημα, μεταξύ άλλων, των capital controls διέλυσε την εμπιστοσύνη διεθνών και εγχώριων επενδυτών και η εξαέρωση της κεφαλαιοποίησης των τραπεζών προκάλεσε μεγάλες απώλειες σε όποιους ξένους το εμπιστεύθηκαν, μεταφέροντας διεθνώς το μήνυμα ότι στην Ελλάδα πρέπει να περιμένεις τα πάντα και συνήθως τα χειρότερα. Γιατί η βλάβη από τα capital controls δε μετράται μόνο με βάση την υποχώρηση στο ΑΕΠ κατά τη διάρκεια του έτους όπου αυτή έλαβε χώρα αλλά κυρίως με βάση τον κλονισμό στην εμπιστοσύνη των πολιτών απέναντι στην πολιτεία. Και θα χρειαστούν δεκαετίες προκειμένου οι πολίτες να εμπιστευτούν το κράτος και τις τράπεζες του, όχι σε μεγάλο βαθμό αλλά σε αυτόν πριν τους κεφαλαιακούς ελέγχους.

Έτσι, για να επιστρέψουμε στο χρηματιστήριο, είναι μόνον απόλυτα φυσικό πως οι Έλληνες επενδυτές έχουν χάσει σε αυτό οριστικά και αμετάκλητα την εμπιστοσύνη τους και φυσικά την περιουσία τους. Και εδώ δε μιλούμε για τους κερδοσκόπους γιατί αυτοί μπαίνουν και βγαίνουν για λίγες μέρες αν όχι ώρες αλλά για οικογενειάρχες που κάποιοι υπάλληλοι τραπεζών τους συμβούλεψαν να βάλουν χρήματα στο χρηματιστήριο σε «καλές» μετοχές, που κατά κανόνα ήταν οι τράπεζες όπου οι ίδιοι εργάζονταν.

Πέρα απ’ όλα τα παραπάνω ενώ όλα τα άλλα χρηματιστήρια εξελίχτηκαν το ελληνικό επέστρεψε στη δεκαετία του 80 και σε μερικούς τομείς ακόμη πιο πίσω.

Κλείνοντας, μία διευκρίνηση για όλους εκείνους που βλέπουν το θάνατο του χρηματιστηρίου και σκέφτονται «και τί με νοιάζει εμένα – καλύτερα να κλείσει». Η απάντηση είναι απλή: αν το χρηματιστήριο είναι να λειτουργεί ανέλεγκτο και απροστάτευτο, να αποτελεί ένα κέντρο διαφθοράς – βλέπε φούσκα Σημίτη – ή ένα όπλο συντριβής των επενδυτών του και καταστροφής ολόκληρων κλάδων της οικονομίας – βλέπε Γιώργο Παπανδρέου, Γιώργο Παπακωνσταντίνου, Γιάνη Βαρουφάκη – τότε δύσκολα θα μπορέσει κανείς να πει ότι έχουν άδικο.

Όμως μέσα από το χρηματιστήριο χρηματοδοτήθηκαν με ιδιωτικά κεφάλαια οι περισσότερες από τις καλές επαναστάσεις για την ανθρωπότητα, η βιομηχανική (τόσο στην αρχή της στην Αγγλία όσο και στη συνέχεια στις ΗΠΑ), η τεχνολογική, των τηλεπικοινωνιών, η ιατρική, η ιντερνετική και της βιοτεχνολογίας. Άπειρα προϊόντα και υπηρεσίες από αυτές που χρησιμοποιούνται σήμερα και θα χρησιμοποιηθούν αύριο ξεκίνησαν και θα ξεκινήσουν ως μία ιδέα που βρήκε το δρόμο της προς κάθε άκρη του κόσμου επειδή κάποιοι πόνταραν πάνω της μέσα από ένα χρηματιστήριο. Γιατί, τελικά, αν υπάρχει κράτος που μπορεί να εγγυηθεί τη διαφάνεια και την κοινή λογική τότε το χρηματιστήριο μπορεί να κάνει πολύ περισσότερο καλό απ’ ότι κακό.

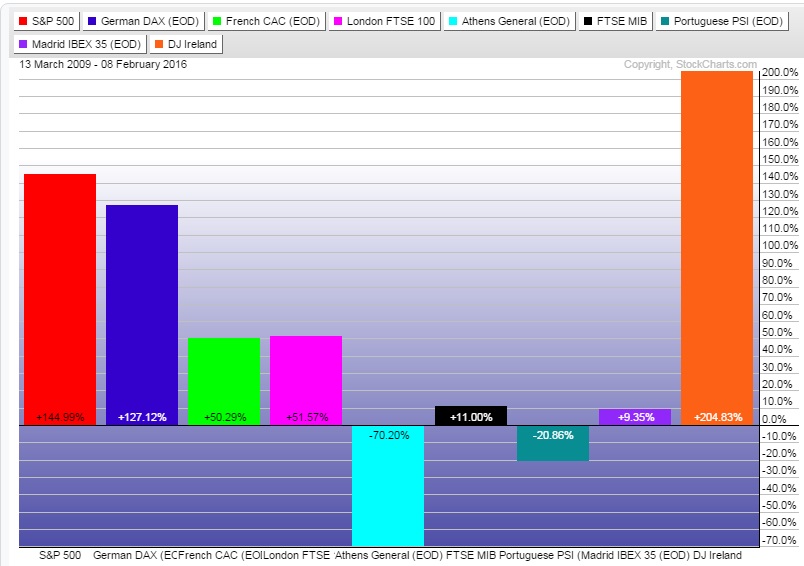

Και αυτά τα δύο στην Ελλάδα, η διαφάνεια και η κοινή λογική, αποτελούν διαχρονικά το ζητούμενο. Προσθέστε σε αυτό την επιρροή από μερικούς εκπληκτικούς οικονομικούς στοχαστές, διαχειριστές και διαπραγματευτές που έτυχαν στο δρόμο της χώρας τα τελευταία χρόνια και είναι εύλογο να καταλήξουμε στην εικόνα του διαγράμματος 9, που δείχνει το ελληνικό χρηματιστήριο να χάνει 70% από το κρίσιμο χρονικό σημείο του Μαρτίου του 2009 – όταν για τον υπόλοιπο κόσμο ξεκίνησε η φάση ανάρρωσης από τη διεθνή χρηματοοικονομική κρίση – και τα υπόλοιπα χρηματιστήρια, με εξαίρεση αυτό της Πορτογαλίας, να καταγράφουν κέρδη από 9,35% (Ισπανία), μέχρι και 204,83% (Ιρλανδία).